America First? Mittelfristige Perspektiven für den S&P 500

Kernpunkte

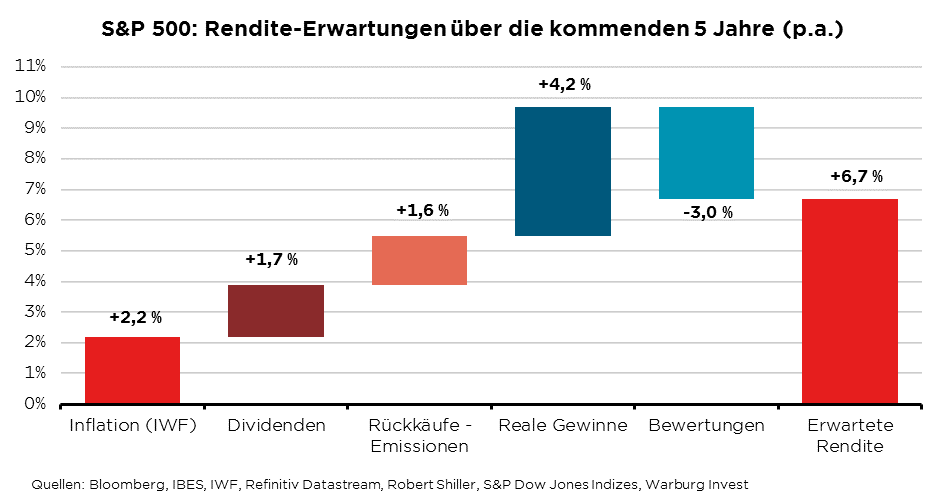

- In den nächsten 5 Jahren ist mit einer ansehnlichen Wertentwicklung bei US-Aktien zu rechnen. Wir prognostizieren einen jährlichen Zuwachs von 6,7%.

- Die zunehmende Konzentration im S&P 500 auf wenige Titel und hohe Bewertungen könnten zu Belastungsfaktoren werden.

- Alternative Anlagemöglichkeiten bestehen über den S&P Equal Weight und den S&P 400.

Über viele Jahre führte an einem hohen US-Aktiengewicht kein Weg vorbei. Doch zuletzt mehrten sich die Warnungen, dass eine ganze Dekade mit einer schwachen Wertentwicklung für den S&P 500 bevorstehe. Können US-Aktien vor diesem Hintergrund auch künftig als wesentlicher strategischer Baustein empfohlen werden?

Wir meinen ja. Unter dem Strich gibt es weiterhin gute Gründe für einen konstruktiven Ausblick, auch wenn das Wohl und Wehe für den S&P 500 an einigen wesentlichen Voraussetzungen – dem „Kleingedruckten“ – hängt. Dazu im Folgenden mehr.

Unsere Vorgehensweise

Wir schätzen die mittelfristigen Ertragsperspektiven für Aktien Top-Down über ein modifiziertes Dividendendiskontierungsmodell. Die einzelnen Modellfaktoren und ihre jeweiligen Beiträge zum erwarteten Ertrag sind unten im Chart abgebildet.

Dividenden und Netto-Aktienrückkäufe (Rückkäufe abzüglich Emissionen) haben sich über viele Jahre als recht stabil erwiesen; sie sind daher vergleichsweise gut prognostizierbar. Für die Schätzung der Inflation verlassen wir uns auf die Expertise des Internationalen Währungsfonds.

Somit ergibt sich die Unsicherheit über die künftigen Erträge im Wesentlichen aus zwei Komponenten: Dem realen Gewinnwachstum und den Bewertungen. Unsere Schätzung für die realen Gewinne liegt mit lediglich 4,2% auf der konservativen Seite. Die realen Gewinne schwanken zwar erheblich, für rollierende 5-Jahres-Zeiträume sind aber in der jüngeren Vergangenheit nur in der Finanzkrise deutlich niedrigere Werte als 4% pro Jahr erzielt worden – der Durchschnitt lag mit etwas über 6% pro Jahr deutlich höher.

Bei den Bewertungen ist die Bandbreite an realistischen Veränderungen erheblich – fest steht nur, die Unternehmen des S&P 500 sind teuer. So wies das seit 1881 verfügbare Case-Shiller-Kurs-Gewinn-Verhältnis lediglich zur Dot-Com-Blase nochmals höhere Bewertungen auf, mit der bekannt schwachen Wertentwicklung in den Folgejahren.

Wir halten es für wahrscheinlich, dass die Bewertungen für den S&P 500 nur vergleichsweise moderat fallen, und damit im historischen Vergleich weiterhin hoch bleiben werden. Unsere Einschätzung basiert auf unverändert guten Perspektiven für den US-amerikanischen Wirtschaftsraum im globalen Vergleich sowie positiven Erwartungen angesichts von Entwicklungen im Bereich der künstlichen Intelligenz. Fallende Kurs-Gewinn-Verhältnisse belasten die erwarteten Erträge daher zwar spürbar, aber nicht dramatisch. Sollten die oben genannten, unterstützenden Faktoren für den US-Aktienmarkt irgendwann nicht mehr greifen, dann lassen sich ohne weiteres Bewertungsabschläge im oberen einstelligen Prozentbereich herleiten, pro Jahr wohlgemerkt.

Und wo ist jetzt das „Kleingedruckte“?

Ganz unten, liebe Leserschaft, immer ganz unten. Der S&P 500 ist ein stark kopflastiger Index: Wenige Unternehmen machen einen wesentlichen Anteil der Marktkapitalisierung aus; sie bestimmen die Gewinnentwicklung des S&P 500 und auch die Frage, wie teuer der Index insgesamt ist.

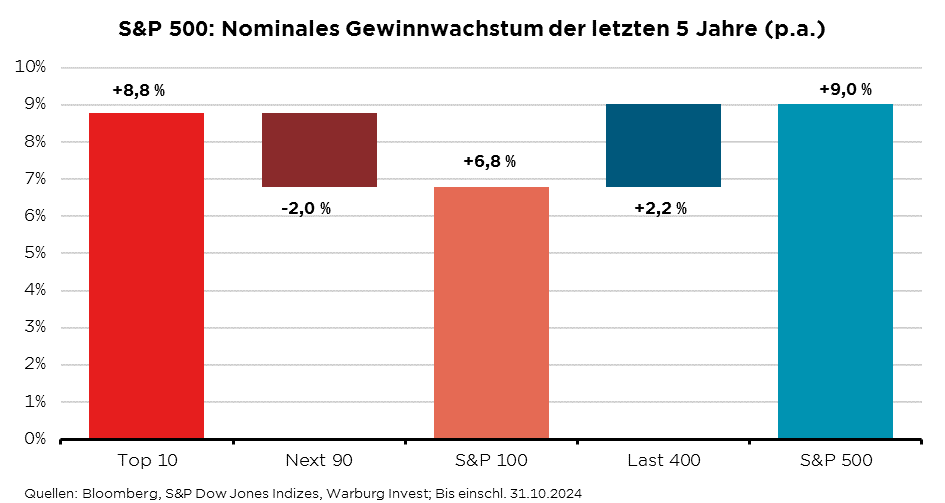

In den letzten 5 Jahren steuerten die 10 größten Unternehmen einen wesentlichen Teil der Gewinne des S&P 500 (hier auf nominaler Basis) bei. Und: Sie haben es schon erraten, auch die hohen Bewertungen finden sich vornehmlich bei den am höchsten kapitalisierten Unternehmen. Unter einer Bottom-Up-Perspektive hängen die am schwierigsten zu schätzenden Größen für die mittelfristigen Ertragserwartungen (Gewinne und Bewertungen) also wesentlich davon ab, ob Nvidia und Co. weiter abliefern und ihre Bewertungen verteidigen können.

Schlussfolgerung

Für Investoren gibt es verschiedene Möglichkeiten, mit dieser Situation umzugehen. Solange die Top-Unternehmen erhebliche Gewinne vereinnahmen und wachsen, wie in den letzten Jahren, ist ein marktkapitalisiertes Investment im Bereich der Large-Caps weiterhin am erfolgversprechendsten. Wer das Klumpenrisiko scheut kann in einen gleichgewichteten S&P 500 umschichten, sowie in aktive Fonds, die sehr starke Abweichungen innerhalb des Aktienportfolios fahren.

Alternativ finden wir den Bereich der mittelgroßen Unternehmen interessant, die im S&P 400 zusammengefasst sind. Hier rechnen wir für die kommenden 5 Jahre mit einem Index-Plus von 9,9% p.a. und damit einer Outperformance gegenüber dem Large-Cap Bereich. Angenehmer Nebeneffekt: Der S&P 400 hat kein Konzentrationsproblem wie der S&P 500, und teuer ist er auch nicht.

Disclaimer

Diese Information stellt weder ein Angebot noch eine Aufforderung zur Abgabe eines Angebots dar, sondern dient allein der Orientierung und Darstellung von möglichen geschäftlichen Aktivitäten. Diese Information erhebt nicht den Anspruch auf Vollständigkeit und ist daher unverbindlich. Sie stellt keine Empfehlung zum eigenständigen Erwerb von Finanzinstrumenten dar, sondern dient nur als Vorschlag für eine mögliche Vermögensstrukturierung. Die hierin zum Ausdruck gebrachten Meinungen können sich jederzeit ohne vorherige Ankündigung ändern. Soweit Aussagen über Preise, Zinssätze oder sonstige Indikationen getroffen werden, beziehen sich diese ausschließlich auf den Zeitpunkt der Erstellung der Information und enthalten keine Aussage über die zukünftige Entwicklung, insbesondere nicht hinsichtlich zukünftiger Gewinne oder Verluste. Diese Information stellt ferner keinen Rat oder eine Empfehlung dar. Vor Abschluss eines in dieser Information dargestellten Geschäfts ist auf jeden Fall eine kunden- und produktgerechte Beratung erforderlich. Jede über die Nutzung durch den Adressaten hinausgehende Verwendung ist ohne unsere Zustimmung unzulässig. Dies gilt insbesondere für Vervielfältigungen, Übersetzungen, Mikroverfilmungen, die Einspeicherung und Verarbeitung in elektronischen Medien sowie sonstige Veröffentlichung des gesamten Inhalts oder von Teilen. Diese Analyse ist auf unserer Website frei verfügbar.